नई दिल्ली। फाइनेंशियल ईयर की समाप्ति पर हम सभी टैक्स सेविंग के विकल्पों की तलाश में जुट जाते हैं। जल्दबाजी में हम कई बार ऐसे टैक्स सेविंग विकल्प में निवेश कर देते हैं जिसका फायदा हमें नहीं मिलता है। बहुत से लोग जीवन बीमा या एफडी जैसे उपकरणों पर ही आश्रित होते हैं। जीवन बीमा में आप एक सीमा तक ही निवेश कर सकते हैं, ज्यादा निवेश करने पर आपको इसका फायदा नहीं मिलता। वहीं एफडी की मैच्योरिटी पर आपको टैक्स जमा करना पड़ता है। आइए इंडिया टीवी पैसा की टीम आपको बताने जा रही है टैक्स सेविंग के ऐसे ही 10 नायाब तरीके जो न सिर्फ आपका टैक्स बचाएंगे वहीं बचत भी करेंगे।

ईएलएसएस में निवेश

धारा 80सी के तहत बचत और निवेश के विकल्पों की भरमार है लेकिन ELSS कई मायनों में अन्य विकल्पों से बेहतर है। रिटर्न के नजरिए से देखा जाए तो ELSS का प्रदर्शन लंबी समयावधि में सबसे बेहतर रहा है। लॉक-इन अवधि के नजरिए से भी ELSS आकर्षक हैं। PPF की मैच्योरिटी अवधि 15 साल की है, ULIP की लॉक-इन अवधि 5 साल की है जबकि ELSS के मामले में यह मात्र 3 साल है।

टैक्स सेविंग एफडी

क्या आप जानते हैं कि बैंकों के फिक्स्ड डिपॉजिट (FD) भी इनकम टैक्स बचाने में आपकी मदद करते हैं? दरअसल, पांच साल की FD पर आपको बेहतर ब्याज के साथ-साथ धारा 80सी के तहत इनकम टैक्स में कटौती का लाभ भी मिलता है। अगर आप टैक्स बचाने के लिए लाइफ इंश्योरेंस के किसी एंडोमेंट या मनी बैक प्लान में निवेश करने की सोच रहे हैं तो उसकी जगह Tax Saving Bank FD का चयन करें।

पीपीएफ

निवेशक चाहे जोखिम उठाने वाले हों या जोखिम से परहेज करने वाले, उन्हें निवेश के माध्यम के रूप में पब्लिक प्रोविडेंट फंड (PPF) खूब पसंद आता है। सुरक्षित होने के साथ-साथ यह 8.1 प्रतिशत वार्षिक ब्याज देता है जो साल दर साल जुड़ता जाता है। PPF आयकर अधिनियम की धारा 80सी के तहत आयकर में कटौती का लाभ भी देता है। शायद आपको यह जानकर आश्चर्य हो कि अगर PPF में आप सालाना 50,000 रुपए का निवेश 15 साल तक करते हैं तो मौजूदा 8.1 फीसदी ब्याज के हिसाब से मैच्योरिटी पर आपको 14,79,045 रुपए प्राप्त होंगे। यह राशि वार्षिक तौर पर जमा की जाने वाली राशि की लगभग दोगुनी है।

एनपीएफ में निवेश

अपने रिटायरमेंट के बाद की नियमित आय के लिए आप नेशनल पेंशन स्कीम (NPS) में निवेश कर सकते हैं। इस सरकारी स्कीम में हर माह में एक निश्चित राशि राशि जमा करके आप करोड़पति बन सकते हैं। इसके साथ ही NPS में निवेश करने पर आपको डेढ़ लाख रुपए तक की टैक्स छूट भी मिलती है। NPS में रिटायरमेंट के लिए निवेश किया जाता है। 18 से 60 साल के बीच का कोई भी शख्स इस सुविधा का लाभ उठा सकता है। 60 साल की उम्र होने पर वह इसमें जमा हुई राशि का 60 प्रतिशत एक साथ निकाल सकता है और 40 पर्सेंट का एन्युइटी स्कीम में निवेश करके पेंशन ले सकता है।

पोस्ट ऑफिस सेविंग अकाउंट

पोस्ट ऑफिस सेविंग अकाउंट खुलवाने वाले कस्टमर्स को सालाना 4 फीसदी ब्याज मिलता है। 20 रुपए की नकद राशि से कोई भी व्यक्ति डाकघर में सेविंग अकाउंट खोल सकता है। ऐसे में आप बच्चों के अकाउंट इसमें खुलवा सकते हैं। बैंक अब एटीएम की भी सुविधा देते हैं। ऐसे में बच्चे अपनी पॉकिट मनी पोस्टऑफिस में सेव कर सकते हैं। इसके अलावा डाकघर में कई तरह के अकाउंट खुलते हैं। रिकरिंग खाते में ब्याज दर 8.4 फीसदी है। इसमें हर माह जमा सिर्फ 10 रुपए जमा कर सकते हैं। इसकी कोई अधिकतम सीमा नहीं है। पांच वर्ष की परिपक्वता अवधि वाली इस योजना पर वार्षिक 8.4 फीसदी ब्याज देय है। अगले पांच वर्ष के लिए उसी ब्याज दर पर रकम के बढ़ने की सुविधा उपलब्ध है।

सुकन्या योजना

ये स्कीम खास बेटियों के लिए हैं। आप अपनी दो बेटियों के खाते इस सुकन्या योजना में खोल सकते हैं। आपको इस योजना हर साल कम से कम 1 हजार रुपए जमा कराने होंगे। वहीं अधिकतम 1.50 लाख रुपए तक जमा कर सकते हैं। सरकार ने इस योजना के लिए चालू वित्त वर्ष में 9.1 फीसदी का ब्याज तय किया है। इस खाते में आपको 14 साल तक पैसा जमा करना होता है। जब बेटी की उम्र 21 साल हो जाएगी, तब आप पूरा पैसा निकाल सकते हैं। हालांकि, इसके तहतजरूरत पड़ने पर बेटी के 18 साल होने पर भी आधे पैसे निकाले जाने की छूट दी गई है। लेकिन 18 से 21 साल के बीच लड़की की शादी कर दिए जाने की स्थिति में खाता बंद कर दिया जाएगा।

नेशनल सेविंग सार्टिफिकेट

नेशनल सेविंग सार्टिफिकेट एक निवेश का एक बेहतर जरिया है। इसे हम एक तरह का फिक्स डिपॉजिट मान सकते हैं। इसमें पांच साल का लॉक इन पीरिएड होता है। सरकार ने फिलहाल नेशनल सेविंग सार्टिफिकेट के लिए 8.5 फीसदी का ब्याज निर्धारित किया है। इसमें छमाही आधार पर ब्याज जोड़ा जाता है। ऐसे में चक्रवृद्धि ब्याज के रूप में रिटर्न भी अच्छा मिलता है। इस निवेश की सबसे बड़ी खासियत यह है कि आप इसके साथ 1.5 लाख रुपए तक का टैक्स रिबेट भी हासिल कर सकते हैं।

यूलिप

डिस्ट्रीब्यूटर्स और इंश्योरेंस कंपनियों की कोशिशों के बावजूद यूलिप पर एक्सपर्ट्स की राय में ज्यादा बदलाव नहीं आया है। इन्वेस्टर्स अभी भी इन्हें बेहद महंगा मान रहे हैं और फाइनैंशल अडवाइजर्स लगातार इन्हें होल्ड किए हुए हैं। हालांकि बीते समय में यूलिप ने क्या रिटर्न दिया, यह उसे भूलने का वक्त है। बीमा कंपनियों के लॉन्च किए जाने वाले नए यूलिप कम लागत वाले हैं। इससे इन्वेस्टर्स को अच्छा रिटर्न मिल रहा है। मॉर्निंगस्टार के आंकड़े बताते हैं कि अग्रेसिव यूलिप प्लान्स ने गुजरे एक साल में 20 पर्सेंट से ज्यादा रिटर्न दिया है। हालांकि यह इक्विटी म्यूचुअल फंड्स के इन्वेस्टर्स को मिले 30-35 पर्सेंट के रिटर्न के मुकाबले बहुत अच्छा तो नहीं ही है।

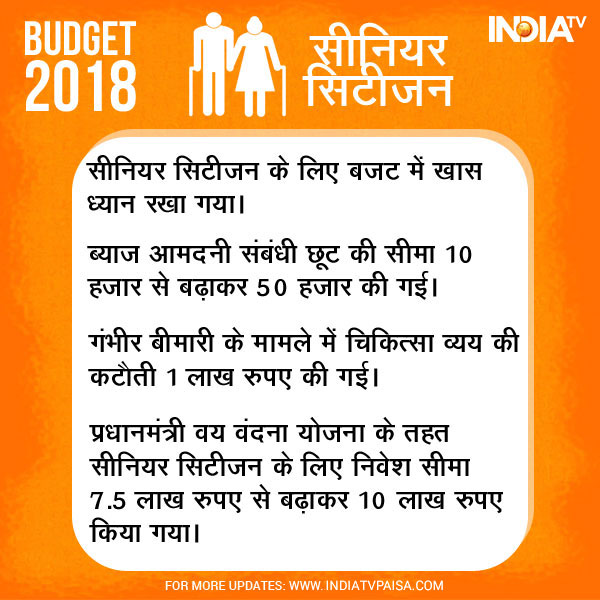

सीनियर सिटिजंस सेविंग्स स्कीम

स्मॉल सेविंग्स पर इंटरेस्ट रेट में कटौती की गई है, लेकिन सीनियर सिटिजंस सेविंग्स स्कीम को इससे बाहर रखा गया है। यह स्कीम 8.3 पर्सेंट का रिटर्न दे रही है और यह रिटायर्ड लोगों के लिए सबसे अच्छा विकल्प है। इस स्कीम की अवधि पांच साल है, जिसे और तीन साल के लिए बढ़ाया जा सकता है। हालांकि इसमें प्रति व्यक्ति 15 लाख रुपये के कुल इंवेस्टमेंट की सीमा है। यह स्कीम केवल 60 वर्ष से ऊपर के इन्वेस्टर्स के लिए है। कुछ मामलों में इन्वेस्टर के जल्दी रिटायरमेंट लेने और कोई अन्य नौकरी न करने पर न्यूनतम आयु घटाकर 55 साल की जाती है।

जीवन बीमा

लाइफ इंश्योरेंस पॉलिसी टैक्स सेविंग ऑप्शंस की हमारी रैंकिंग में काफी नीचे आती हैं। लाइफ इंश्योरेंस किसी भी फाइनैंशल प्लानिंग का एक जरूरी हिस्सा है क्योंकि यह संबंधित शख्स के न रहने पर उसके सभी फाइनैंशल गोल्स को सुरक्षित करता है। लेकिन, इस मकसद के लिए टर्म इंश्योरेंस लेना चाहिए। हमें ऐसी पारंपरिक महंगी पॉलिसी नहीं खरीदनी चाहिए जो कि निश्चित अंतराल पर मनी बैक करती है या मैच्योरिटी पर बड़ा अमाउंट देती है। ट्रडिशनल पॉलिसी का रिटर्न बमुश्किल 4-5 पर्सेंट की बैठता है, लेकिन इन्वेस्टर्स इनकी ओर आकर्षित काफी होते हैं क्योंकि एजेंट आपको एक ऊंचा मच्योरिटी आंकड़ा देकर लुभाता है। इन्वेस्टर को यह पता नहीं चलता कि पैसे की एक टाइम वैल्यू होती है।