नई दिल्ली। नवरात्रि के बाद अब धनतेरस आने वाला है। कई ग्राहक इस दिन को अपनी कार की खरीदारी के लिए शुभ मानते हैं। ज्यादातर ग्राहक अपनी कार की खरीदारी Car Loan के जरिए करते हैं। Car Loan देने वाले बैंकों और गैर-बैंकिंग वित्तीय कंपनियों (NBFC) की कमी नहीं है। ऐसे में ग्राहकों के लिए यह जानना जरूरी है कि किस तरह Car Loan सेलेक्ट किया जाए। Car Loan की कौन सी चीजें अहमियत रखती हैं और कौन सी नहीं।

यह भी पढ़ें : फोन पर Home Loan ऑफर करने वाले बैंक आखिर क्यों रद्द कर देते हैं अप्लिकेशन

Car Loan लेने से पहले Bank से पूछें ये सवाल

- ब्याज दर फिक्स्ड है या फ्लोटिंग?

- प्रोसेसिंग शुल्क कितना है?

- पार्ट-पेमेंट और प्री-पेमेंट के क्या प्रावधान हैं?

- EMI बाउंस होने पर कितना शुल्क/दंड लगेगा?

- डुप्लिकेट NOC के लिए कितना शुल्क देना होगा?

- कहीं बैंक Car Loan पर कोई हिडेन चार्ज तो नहीं ले रहे?

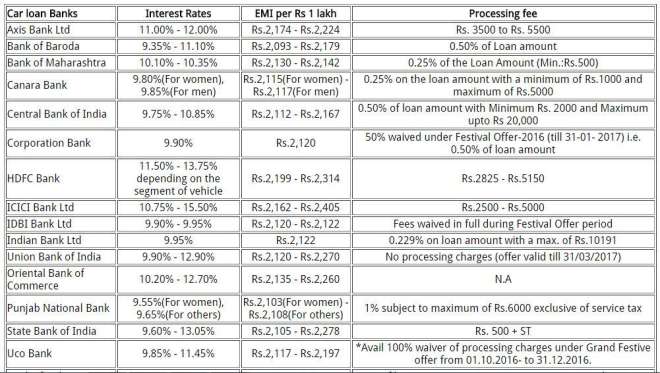

चुनिंदा बैंकों के Car Loan की ब्याज दरें, EMI और प्रोसेसिंग शुल्क (EMI की गणना 5 साल के हिसाब से की गई है)

प्रोसेसिंग चार्ज के बारे में जानें

- प्रोसेसिंग चार्ज बैंक द्वारा आपके दस्तावेजों की प्रोसेसिंग के लिए लगाया जाने वाला शुल्क होता है।

- कुछ बैंकों का प्रोसेसिंग चार्ज तय होता है, जबकि कुछ का प्रोसेसिंग चार्ज इस बात से तय होता है कि आप किस श्रेणी की कार के लिए Car Loan ले रहे हैं या आपको Car Loan के तौर पर कितनी राशि चाहिए।

यह भी पढ़ें : Good News : सरकारी कर्मचारियों को PNB दे रहा है आकर्षक दरों पर Home और Car Loan

कहीं ज्यादा तो नहीं है प्री-पेमेंट चार्ज

- इसके बारे में पहले ही पता कर लेना बुद्धिमानी होगी।

- मान लीजिए आप 60 महीनों के Car Loan लिए आवेदन करते हैं, और तय अवधि से पहले ही पूरा ऋण चुका देना चाहते हैं।

- ऐसे में आपको प्री-पेमेंट चार्ज देना पड़ सकता है।

- विभिन्न बैंकों या विभिन्न अवधि के नजरिए से यह चार्ज अलग-अलग हो सकता है।

- इसकी गणना कर्ज की बाकी बची राशि के आधार पर की जाती है।

- कुछ बैंक इसकी अनुमति तब तक नहीं देते जब तक एक निश्चित अवधि तक EMI की अदायगी न की गई हो।

- कुछ बैंक प्री-पेमेंट के लिए भारी-भरकम चार्ज वसूलते हैं।