नई दिल्ली: अगर आप चाहतें है कि आपके बाद भी आपके परिवार को आर्थिक तौर पर कोई परेशानी न उठानी पड़े तो जीवन बीमा में निवेश करना एक उत्तम विकल्प है। जीवन बीमा सही मायने में घर के मुखिया के लिए सबसे अहम माना जाता है क्योंकि वही परिवार की आय का मुख्य स्रोत होता है। उसके न रहने पर परिवार को तमाम दिक्कतों का सामना करना पड़ता है। इसके विपरीत अगर उस व्यक्ति ने सही समय पर उचित बीमा प्रोडक्ट में निवेश किया हो तो उसके बाद भी परिवार की सेहत पर आर्थिक दृष्टि से कोई असर नहीं पड़ता। ऐसा इसलिए क्योंकि अगर सही अनुपात में निवेश किया गया हो तो बीमा कंपनी के माध्यम से परिवार को एकमुश्त बड़ी राशि या नियमित आय मिलती रहती है।

पहले समझिए बचत और निवेश का अंतर

बचत और निवेश में प्राय: बड़ा अंतर होता है। साधारण तौर पर एक आम निवेशक बीमाकर्ता से यह सवाल पूछता है कि निवेश की गई रकम के एवज में उसको कितने समय बाद कितनी राशि प्राप्त होगी। निवेशक का यह सवाल दरअसल लंबे समय तक बचत कर भविष्य को सुरक्षित करने वाली सोच से प्रेरित होता है। जबकि बीमा असल में कोई बचत नहीं बल्कि अपने जीवन की सुरक्षा के लिए किया गया एक निवेश होता है।

जीवन बीमा के मुख्य दो प्रकार

- टर्म लाइफ इंश्योरेंस

- होल लाइफ इंश्योरेंस

1. टर्म इंश्योरेंस

टर्म इंश्योरेंश, जीवन बीमा लेने का सबसे सरल तरीका है। टर्म इंश्योरेंस में बीमा लेने वाला व्यक्ति एक निश्चित समय तक एक से प्रीमियम का भुगतान करता है। जिस अवधि के लिए इंश्योरेंस लिया गया है, इस दौरान अगर बीमाधारक की मृत्यु हो जाती है तो सम एश्योर्ड राशि के बराबर रकम उसके परिवार को दे दी जाती है।

उदाहरण से समझिए

अगर आपने 15 साल की अवधि के लिए 55,00000 रुपए का टर्म इंश्योरेंस लिया है और इसके लिए आप हर साल 4000 रुपए के प्रीमियम का भुगतान करते हैं तो आपको अगले 15 वर्षों तक इस 4000 रुपए की राशि का भुगतान बीमा कंपनी को करना है। इस दौरान अगर आपकी मृत्यु हो जाती है तो यह 55 लाख की राशि आपके परिवार को दे दी जाएगी। लेकिन अगर 15 वर्षों तक आप स्वस्थ रहते हैं तो भुगतान किए गए प्रीमियम के बदले में आपको कुछ नहीं मिलता।

कितना टर्म इंश्योरेंस लेना जरूरी

वित्तीय सलाहकार बलवंत जैन के मुताबिक जो व्यक्ति परिवार की आय का मुख्य स्रोत है उसे अपने मौजूदा दायित्व और भविष्य के लक्ष्यों के अनुरूप टर्म इंश्योरेंस लेना चाहिए। मोटे तौर पर अंदाजा लगाने के लिए किसी व्यक्ति को अपनी सालाना आय के 15 गुने के बराबर अपने टर्म इंश्योरेंस की राशि रखनी चाहिए।

तस्वीरों में जानिए टैक्स सेविंग प्रोडक्ट्स के बारे में

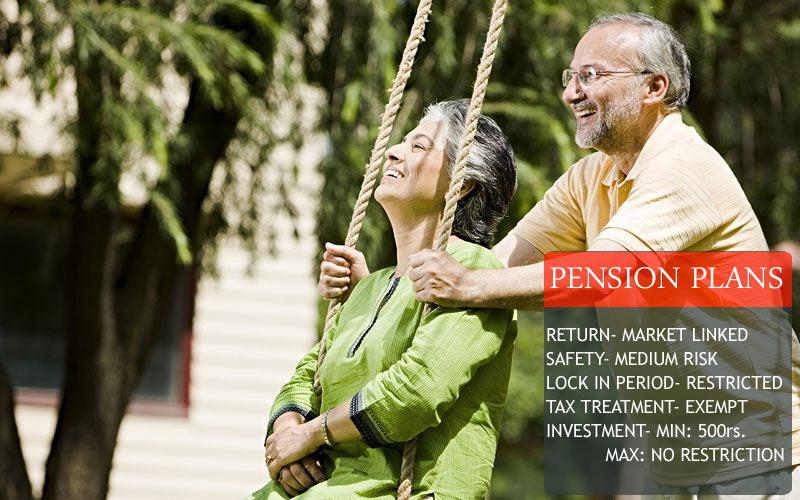

TAX SAVING PRODUCTS

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

2. होल लाइफ इंश्योरेंस प्लान

होल लाइफ इंश्योरेंस प्लान ऐसा प्रोडक्ट है जिसमें बीमाधारक के पूरे जीवन के लिए बीमा कर कंपनी उसके उत्तराधिकारी के लिए फंड का निर्माण करती है। इसके तहत पॉलिसीहोल्डर की मृत्यु पर उत्तराधिकारी को एक मुश्तरकम और बोनस मिलता है।

इसमें ऐसा माना जाता है कि इंश्योरेंस होल्डर ने जीवनभर के लिए इंश्योरेंस लिया है। इसमें एक निश्चित प्रीमियम चार्ज किया जाता हैं। कॉन्ट्रैक्स के पूरी अवधि के दौरान डेथ बेनिफिट एक जैसे रहते हैं। इसमें लेवल प्रीमियम कॉन्टेप्ट पॉलिसी होल्डर के लिए होल लाइफ कॉन्ट्रैक्ट को किफायती बना देता है। इसी कारण होल लाइफ इंश्योरेंस को पर्मानेंट लाइफ इंश्योरेंस भी कहते हैं। इसकी विशेषताएं पर्मानेंट इंश्योरेंस कवर, कैश वैल्यु बढ़ाना, पॉलिसी के अवज में लोन लेना और लेवल प्रीमियम है।

उदाहरण के तौर पर एक व्यक्ति होल लाइफ इंश्योरेस लेता है और उसके लिए 2000 रुपए सालाना प्रीमियम के तौर पर देता है। इस प्रीमियम का एक हिस्सा निवेश के लिए इस्तेमाल होता है और इसके बदले कैश वैल्यु दी जाती है। जिससे वह उधार या खर्च कर सके। इसका बैलेंस डेथ बेनिफिट कवर के लिए होता है।

टर्म लाइफ या होल लाइफ कौन है बेहतर?

बीमा की अवधि- होललाइफ इंश्योरेंस की अवधि लाइफ इंश्योरेंस से ज्यादा होती है और इसमें रिन्यू जरूरी नहीं होता।

बीमा खरीदने के लिए किया गया खर्च- होल लाइफ इंश्योरेंस टर्म इंश्योरेंस से महंगा होता है।

लाभांश- होल लाइफ इंश्योरेंस नियमित लाभांश मुहैया कराता है। पॉलिसी के एक्सपाइरी के समय पर ही इस क्लेम किया जा सकता है। होल लाइफ इंश्योरेंस में लाभांश स्थिर रहते हैं।

कौन सा बीमा आपके लिए बेहतर

किसी 20 वर्षीय व्यक्ति के लिए जिसने नौकरी शुरु ही की हो उसके लिए लंबी अवधि वाला इंश्योरेंस प्रोडक्ट बेहतर है। ऐसे में टर्म लाइफ इंश्योरेंस लेना उचित है क्योंकि वब सस्ता भी होता है। लेकिन यदि व्यक्ति को बीमा लेने के साथ साथ अतिरिक्त निवेश विकल्प भी चाहिए तो होल लाइफ इंश्योरेंस ज्यादा बेहतर होता है।

ध्यान दें:- हर व्यक्ति की जरूरतें और भविष्य की योजनाएं भिन्न होती हैं। ऐसे में अपनी जरूरतों के अनुरूप वित्तीय सलाहकार की मदद से अपने लिए उचित बीमा विकल्प चुनें। इस आर्टिकल में इंडिया टीवी पैसा की टीम ने दोनो ही बीमा विकल्पों से जुड़ी जानकारी मुहैया कराने की कोशिश की है।

यह भी पढ़ें- Term Insurance से जुड़े आपके हर सवाल का मिलेगा जवाब

यह भी पढ़ें- अब किश्तों में भी भर सकेंगे Health इंश्योरेंस प्रीमियम