असेट क्लास का मतलब क्या है?

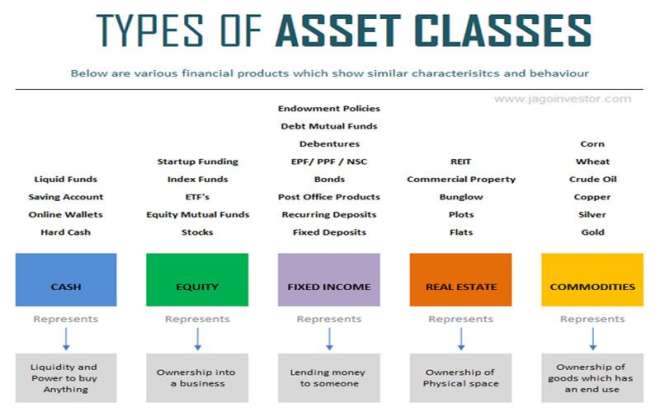

असेट क्लास को एक बड़ी बास्केट के रूप में माना जा सकता है, जहां सभी फाइनेंशियल प्रोडक्ट्स इन असेट क्लास से संबंधित होते हैं। रिस्क, रिटर्न, लिक्वीडिटी और अन्य विभिन्न पैरामीटर्स इनमें एक जैसे होते हैं। उदाहरण के लिए, फिक्स्ड डिपॉजिट और पीपीएफ अलग-अलग फाइनेंशियल इंस्ट्रूमेंट हैं, लेकिन गहरे स्तर पर यह दोनों ही सुरक्षित प्रोडक्ट हैं, इन प्रोडक्ट्स में आपको कभी नुकसान नहीं होगा। इन पर मिलने वाला रिटर्न पहले से ही तय होता है और इनके रिटर्न का अनुमान भी लगाया जा सकता है। एफडी और पीपीएफ के सामन्य लक्षणों को आप देख सकते हैं, ऐसा इसलिए है क्योंकि ये दोनों ही फिक्स्ड इनकम असेट क्लास से संबंधित हैं।

NO

NOअसेट क्लास 5 तरह के होते हैं-

- फिक्स्ड इनकम

- इक्विटी

- रियल एस्टेट

- कमोडिटीज

- कैश

सारे फाइनेंशियल प्रोडक्ट इन्ही असेट क्लास में से एक होते हैं। हर असेट क्लास की अपनी अलग खासियत होती है।

फिक्स्ड इनकम

फिक्स्ड इनकम असेट क्लास के फाइनेंशियल प्रोडक्ट्स में निवेशित राशि पर मिलने वाला रिटर्न फिक्स्ड या फिर पहले से अनुमानित होता है। इसमें इंडोनमेंट पॉलिसी, डेट म्यूूचुअल फंड्स, डिबेंचर्स, ईपीएफ, पोस्ट ऑफिस के प्रोडक्ट्स आदि शामिल हैं।

फिक्स्ड इनकम में निवेश एक तरह से किसी को पैसा उधार देने के जैसा होता है। इसमें निश्चित तौर पर पहले से तय किए रिटर्न के मुताबिक पैसे वापस मिलते हैं। जब आप बैंक में फिक्स्ड डिपॉजिट करवाते हैं तो वह पूरी तरह से निवेश नहीं होता, बल्कि आप अपना पैसा बैंक के पास रखवा रहे होोते हैं, जहां वह आपको पहले से तय किए गए ब्याज के साथ प्रिंसिपल अमाउंट लौटाएंगे।

फिक्स्ड डिपॉजिट मंहगाई दर को मात नहीं दे पाता-

यदि आप अपने फिक्स्ड डिपॉजिट पर 8 फीसदी से 9 फीसदी तक का रिटर्न ले रहे हैं तो उस स्थिति में मिलने वाले रिटर्न पर पहले से टैक्स लगा हुआ होता है। क्योंकि फिक्स्ड डिपॉजिट कर योग्य होता है इसलिए टैक्स भरने के बाद रिटर्न 6 से 7 फीसदी रह जाता है। आपको बता दें कि महंगाई दर 8 से 10 फीसदी की है। ऐसे में आपको अपने फिक्स्ड इनकम निवेश पर नेगेटिव रिटर्न मिलता है।

फिक्स्ड इनकम असेट क्लास में जोखिम कम होता है-

जो लोग अपने निवेश को लेकर जोखिम उठाने में सक्षम नहीं हैं वे इस असेट क्लास का चयन करते हैं। ऐसे ही पीपीएफ, एनएससी, रेकरिंग डिपॉजिट, कई सरकारी बॉण्ड व डेट म्यूूचुअल फंड्स की स्थिति में होता है। यह निवेश विकल्प महंगाई को मात देने वाले रिटर्न नहीं देते हैं। यह असेट क्लास आपके पैसे को सुरक्षित रखते हैं, उसे बढ़ाते नहीं हैं।

इक्विटी

इक्विटी में निवेश का यह मतलब भी हो सकता है कि आप किसी व्यवसाय में स्वामित्व ले रहे हैं। इस कैटेगरी में स्टार्टअप फंडिंग, इंडेक्स फंड्स, ईटीएफ आदि शामिल होते हैं। उदाहरण के तौर पर जब आप इंफोसिस या रिलायंस के स्टॉक खरीदते हैं तो आप उस बिजनेस के एक छोटे से मालिक बन जाते हैं। अगर आप किसी बिजनेस में निवेश करते हैं तो आप कुछ हिस्से के मालिक बन जाते हैं। अगर वह कंपनी भविष्य में बड़ी बन जाती है तो आपको भी इसका फायदा मिलेगा। आप किसी अमीर व्यक्ति को देखें, वह इक्विटी में निवेश जरूर करता है। कुछ ने या तो निवेश के लिए अपनी कंपनी खोल ली है या फिर कुछ ने ऐसी कंपनी में निवेश किया है जो वृद्धी कर रही है।

इक्विटी में निवेश लंबी अवधि के लिए करना चाहिए-

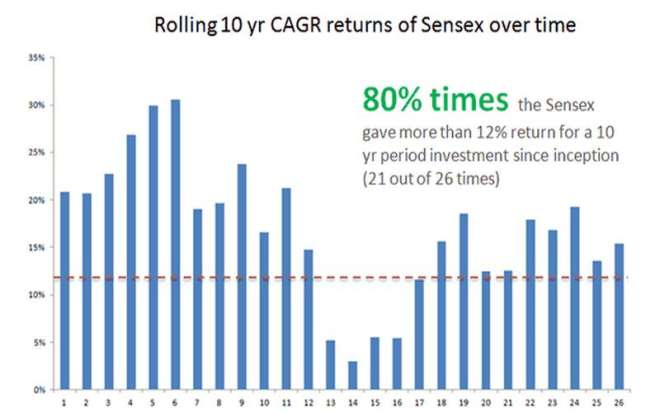

नीचे दिए गए चार्ट से आप देख सकते हैं कि पिछले 10 वर्षों में सेंसेक्स ने 12 फीसदी से ज्यादा के रिटर्न दिया है। इक्विटी रिटर्न में उतार-चढ़ाव की वजह से कई लोग इसमें निवेश करने से कतराते हैं। लेकिन म्यूूचुअल फंड्स और स्टॉक मार्केट में निवेश से ही पूंजी बढ़ती है।

NO

NOरियल एस्टेट

रियल एसेट का मतलब फिजिकल स्पेस या फिर जमीन, रेजिडेंशियल फ्लैट्स, कमर्शियल स्पेस आदि होते हैं। इन जगहों का इस्तेमाल रहने, बिजनेस या फिर इनकम जनरेट करने के लिए किया जाता है। रियल एस्टेट के बाजार में उतार-चढ़ाव लगे रहते हैं। इसके रिटर्न शहर के भविष्य, सरकार की पॉलिसी, राजनीतिक माहौल आदि पर निर्भर करता है।

कमोडिटी-

कमोडिटी वे फिजिकल गुड्स व प्रोडक्ट्स होते हैं जो खरीदे औप बेचे ज सकें। जैसे कि गोल्ड, सिल्वर, कॉपर, चावल, कॉर्न, गेहूं और कच्चा तेल आदि। इनकी कीमतेंं बाजार की मांग और आपूर्ति पर निर्भर करती है। इनका इस्तेमाल निवेश के लिए कम और ट्रेडिंग के लिए ज्यादा किया जाता है। हर कमोडिटी के अपने बाजार और डायनामिक्स होते हैं। कमोडिटी में सबसे ज्यादा सोना और चांदी में ही लंबे समय के लिए निवेश किया जाता है।

NO

NOकैश

कैश केवल नकदी नहीं होती, इसमें सेविंग एकाउंट, लिक्विड फंड्स, ऑनलाइन वॉलेट आदि भी होते हैं। इस क्लास का सबसे बड़ा फायदा यह होता है कि यह आपको कुछ भी खरीदने की स्वतंत्रता देता है। आप इससे फोन, घर, गाड़ी या फिर अन्य एसेट क्लास में निवेश कर सकते हैं। कैश महंगाई दर को मात नहीं दे पाता। सेविंग्स एकाउंट में रखे पैसे पर 4 फीसदी का ब्याज मिलता है।

यह भी पढ़े़ं- बैंक फिक्स्ड डिपॉजिट है सबसे सुरक्षित निवेश विकल्प

यह भी पढ़े़ं- खराब सिबिल स्कोर होने पर भी पा सकते हैं सस्ता पर्सनल लोन