नई दिल्ली। बचपन के बाद रिटायरमेंट (Retirement) ही वह सबसे अच्छा समय होता है, जहां आप अपने आप को अधिकांश जिम्मेदारियों से मुक्त पाते हैं और वो सब कर पाते हैं, जिनसे आप सबसे ज्यादा प्यार करते हैं। हालांकि, यह बेहतर समय एक गंभीर वित्तीय संकट में भी बदल सकता है। जीवन में प्लानिंग कभी भी 100 फीसदी सटीक नहीं होती। रिटायरमेंट के समय खराब परिस्थितियों में आपको अपनी बचत से हाथ धोना पड़ सकता है और वित्तीय संकट से जूझना पड़ सकता है। यह एक वास्तविक संभावित जोखिम है, जिसमें आप फंस सकते हैं। रिटायरमेंट एक लंबी अवधि का लक्ष्य है, कम से कम 20-30 साल बाद के लिए और लक्षित संपत्ति तक पहुंचने की गणना बहुत सी मान्यताओं पर आधारित होती है। यहां हम आपको कुछ ऐसे कारणों के बारे में बताने जा रहे हैं, जो आपको रिटायरमेंट के समय में वित्तीय संकट में डाल सकते हैं।

ज्यादा उम्र: वर्ल्ड हेल्थ ऑर्गेनाइजेशन (डब्ल्यूएचओ) के ताजा आंकड़ों के मुताबिक एक भारतीय की औसत उम्र जो 1980 में 55.7 वर्ष थी, वर्तमान में बढ़कर 66.4 वर्ष हो गई है। यहां ऐसे लोगों की संख्या बहुत अधिक है, जिन्होंने इस औसत उम्र को भी पीछे छोड़ दिया है, विशेषकर उन्होंने जो मेट्रो शहरों में रहते हैं, जहां आधुनिक चिकित्सा सुविधा आसानी से उपलब्ध है। उनके 80 और 90 साल तक जीवित रहने की संभावना होती है। इसलिए मान लीजिए आपने 60 साल की उम्र में रिटायर होने की योजना बनाई है। आपको अपनी रिटायरमेंट संपत्ति के साथ कम से कम 30 साल जीवन यापन करना होगा, बिना अपनी लाइफस्टाइल से समझौता किए। यदि आप ज्यादा समय तक जीवित रहते हैं तो आपको उसी अनुरूप योजना बनानी होगी।

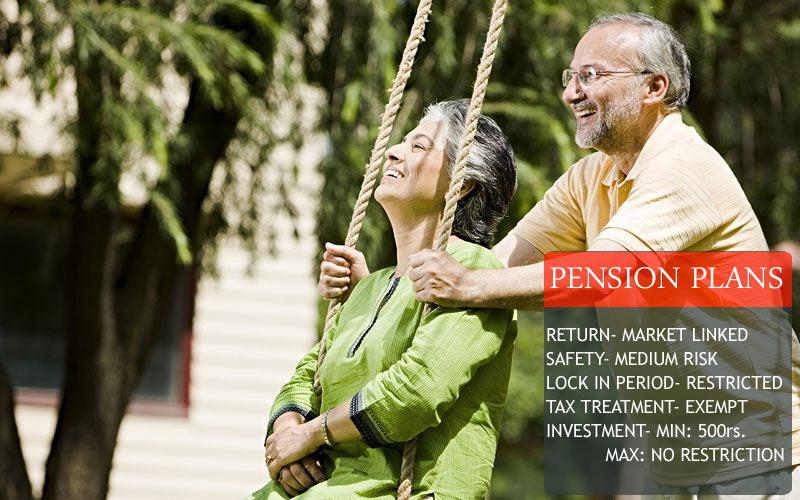

तस्वीरों में जानिए टैक्स सेविंग प्रोडक्टेस के बारे में-

TAX SAVING PRODUCTS

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

ऊंची मुद्रास्फीति: मुद्रास्फीति एक महत्वपूर्ण कारक है जो आपके रिटायरमेंट प्लान को बिगाड़ सकता है। रिटायरमेंट के बाद भी खर्च लगातार बढ़ते रहेंगे। यह संभव है कि आपकी बचत मुद्रास्फीति से लड़ने में कामयाब न हो। उदाहरण के लिए, यदि मुद्रास्फीति दर औसतन 8 फीसदी प्रति वर्ष रहती है, तो आपके रिटायरमेंट फंड को अतिरिक्त 8 फीसदी रिटर्न देना होगा जो आपके खर्चों की पूर्ति को पूरा कर सके। अधिकांश फिक्स्ड आय विकल्प पर मिलने वाला ब्याज अब बाजार दर से जुड़ चुके हैं। ऐसे में मुद्रास्फीति का जोखिम भी बढ़ गया है।

महंगी स्वास्थ्य लागत: हेल्थ केयर मुद्रास्फीति सालाना 10 फीसदी चक्रवृद्धि की दर से बढ़ रही है। यदि आपका स्वास्थ्य बीमा 60 साल के बाद भी प्रभावी रहता है तो भी वह आपके मेडिकल खर्च को पूरा करने के लिए पर्याप्त नहीं होगा। सरकार ने भी रिटायरमेंट के दौरान कोई पर्याप्त सामाजिक सुरक्षा की पेशकश नहीं की है। इसलिए अपना मेडिकल खर्च पूरा करने की जिम्मेदारी केवल और केवल आप पर है। यह आपके रिटायरमेंट बचत पर गहरा असर डाल सकता है।

अत्यधिक खर्च: रिटायरमेंट बजट बनाते समय एक सामान्य गलती होती है और वह है यह मान लेना कि वर्तमान की तुलना में रिटायरमेंट के दौरान कम खर्च होगा। हालांकि उस समय आपको ईएमआई नहीं देनी होगी और न ही इंश्योरेंस प्रीमियम का भुगतान करना होगा, लेकिन अन्य खर्च बहुत अधिक बढ़ सकते हैं। इसमें सबसे बड़ा खर्च है मेडिकल कॉस्ट। पहले की तुलना में आप ज्यादा यात्रा कर सकते हैं जिससे ईंधन पर ज्यादा खर्च होगा। आप अपने नाती-पोतों पर ज्यादा खर्च कर सकते हैं। भविष्य में आपके बच्चे सही से सेट नहीं हो पाए तो घर का खर्च चलाने की जिम्मेदारी भी आप पर आ सकती है। ये कारक भी आपके रिटायरमेंट फंड में सेंध लगा सकते हैं।

उपाय

रिटायरमेंट के बचत करना जल्दी शुरू करें और ज्याता बचाएं: आप अपनी बचत को जितना ज्यादा निवेश करेंगे, आपका रिटायरमेंट प्लान उतना ज्यादा सुरक्षित रहेगा। यह सुनिश्चित करें जैसे-जैसे आपकी आय बढ़े उसी अनुरूप रिटायरमेंट के लिए आपका निवेश भी बढ़े।

भोजन को नियंत्रित करें और जब तक जिये स्वस्थ्य रहें: नियमित तौर पर स्वास्थ्य परीक्षण करवाएं। काम के दिनों में अपना एक पर्सनल मेडिकल फंड बनाएं क्योंकि रिटायरमेंट के दिनों में हेल्थ इंश्योरेंस पर्याप्त नहीं होगा। यह फंड वृद्धावस्था के दौरान मेडिलक खर्च को पूरा करेगा और यह सुनिश्चित करेगा कि मेडिकल खर्च के बड़े-बड़े बिल आपके रिटायरमेंट फंड को कोई नुकसान न पहुंचाएं।

इक्विटी में भी करें निवेश: आपका रिटायरमेंट फंड वह राशि है जिस पर आपका शेष जीवन निर्भर करता है। केवल डेट प्रोडक्ट्स में निवेश आपकी पूंजी को बढ़ाने और महंगाई से लड़ने में ज्यादा मददगार नहीं होगा। रिटायरमेंट बचम को बढ़ाने का एक ही तरीका है कि आप एक हिस्सा इक्विटी में निवेश करें। यह आपको अपने लक्ष्य तक पहुंचाने में जरूर मदद करेगा।

बार-बार राशि निकालने से बचें: याद रखें कि प्रत्येक विथड्रॉल रिटायरमेंट संपत्ति की इनकम जनरेटिंग क्षमता को कम करता है। साथ ही साल दर साल इन्वेस्टमेंट रिटर्न भी प्रभावित होगा। इसलिए रिटायरमेंट खर्चों का अनुमान लगाते वक्त ज्यादा वास्तविक होने की कोशिश करें और विस्तृत बजट तैयार करें। अपने प्लान की हर साल समीक्षा करें। यह पहले दिन से आपको रिटायरमेंट संपत्ति को बेहतर ढंग से प्रबंधन करने में मददगार होगा।

यह भी पढ़ें- EPF Vs NPS: अपने फायदे अपने नुकसान, जानिए रिटायरमेंट के लिए बेहतर क्या ?

यह भी पढ़ें- ये पांच सकंल्प आपकी वित्तीय स्थिति को बनाएंगे बेहतर