नई दिल्ली। अपने बेहतर भविष्य हम हमेशा बेहतर निवेश विकल्प की तलाश में रहते है। लेकिन निवेश करते समय अधिकांश लोगों को यह पता नहीं होता कि कहां और कैसे निवेश किया जाए। आज भारत के फाइनेंशियल मार्केट में देशी विदेशी कंपनियां अपने पैर जमा चुकी हैं। जो दर्जनों की संख्या में प्लान्स पेश कर रही हैं। कई कंपनियां इंश्योरेंस और इंवेस्टमेंट को जोड़कर यूलिप (ULIP) जैसे फाइनेंशियल प्रोडक्ट पेश कर रही हैं। ऐसे में कई लोग इस बात का भी फैसला नहीं कर पाते कि म्युचुअल फंड खरीदें या फिर सेफ साइड के लिए यूलिप (यूनिट लिंक्ड इंश्योरेंस प्लान) में निवेश करें। इंडिया टीवी पैसा अपने रीडर्स को आज इसी मुश्किल से बाहर लाने की कोशिश करेगी। हम इस कंपेरिजन के माध्यम से आपकों तथ्यों के आधार पर बताएंगे कि कौन सा प्रोडक्ट बेहतर है और क्यों?

जानिए म्युचुअल फंड्स और यूलिप के सही मायने

म्युचुअल फंड्स में आपकी ओर से निवेश की गई राशि को कंपनी के शेयर्स, बॉन्ड्स और डिबेंचर्स में लगा दिया जाता है। आपको कुछ यूनिट्स दे दी जाती है जो कि म्युचुअल फंड में आपके शेयर्स को दर्शाता है। यूलिप में जो भी पैसा आप प्रीमियम के तौर पर देते हैं उसे दो हिस्सों में बांट दिया जाता है। बड़े हिस्से को कंपनी के शेयर्स, बॉन्ड्स और डिबेंचर्स में निवेश कर दिया जाता है। इसमें आपको कुछ यूनिट्स दे दी जाती है जो कि यूलिप में आपके शेयर्स को दर्शाता है। इसका छोटा भाग आपके जीवन बीमा में लगा दिया जाता है। शुरुआत में देखने पर लग सकता है कि यूलिप निवेश के लिए बेहतर विकल्प है, लेकिन ऐसा नहीं है।

1. इंश्योरेंस की करें तुलना-

-यूलिप में आप अंडर इंश्योर्ड रह जाते हैं क्योंकि यूलिप में बड़ा हिस्सा निवेश में जाता है और शेष इंश्योरेंस में। उदाहरण के तौर पर समझें, मान लीजिए आपकी उम्र 30 वर्ष की है औप हाल ही में शादी हुई है। आप जीवन बीमा लेना चाहते हैं। ऐसे में आपके पास दो विकल्प हैं। पहला कि आप टर्म प्लान का चयन करें। इसमें आपको 8000 रुपए सालाना देना होगा ताकि अपने उपर आश्रित लोगों को 1 करोड़ रुपए मिल सके या फिर 2 कोरड़ भी मिल सकते हैं। या फिर दूसरा विकल्प यूलिप है। इसमें न्यूनतम आपको 10,000 रुपए सालाना से ज्यादा देना होगा ताकि 1 करोड़ रुपए आश्रितों को दे सकें। इसमें यूलिप की प्रदर्शन को राशि निर्भर करेगी।

अगर आप यूलिप लेते हैं तो अंडर इंश्योर्ड होने की संभावना ज्यादा है।

-टर्म इंश्योरेंस एक स्टैंडराइज प्रोडक्ट है। सभी कंपनियांएक ही टर्म मुहैया कराती है। इसके आधार पर आप बेस्ट पॉलिसी का चयन कर सकते हैं।

-टर्म इंश्योरेंस- टर्म इंश्योरेंस निवेश से जुड़ा नहीं होता। आपके प्रीमियम कम होते हैं और इसमें खोने का कोई डर नहीं होता।

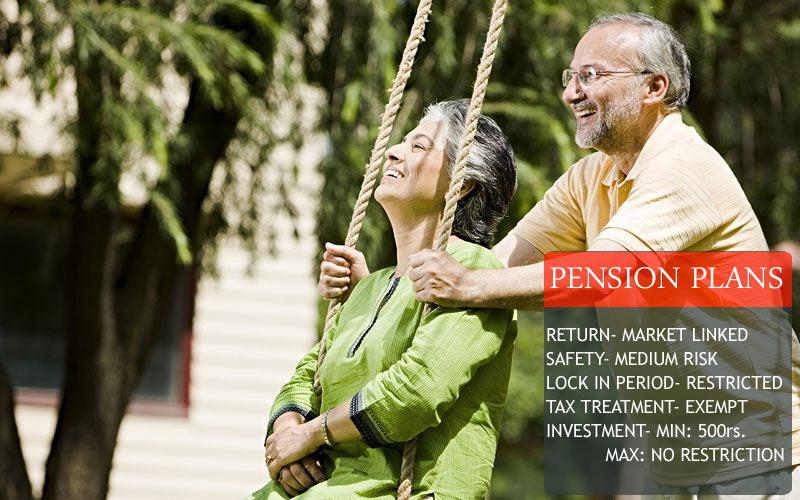

तस्वीरों में जानिए टैक्स सेविंग प्रोडक्ट्स के बारे में

TAX SAVING PRODUCTS

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

2. निवेश की तुलना करें-

यूलिप का निवेश कंपोनेंट म्युचुअल फंड की तुलना में मंहगा होता है। मोरालिटी चार्गेस के अलावा 6 और अतिरिक्त चार्जेस लगते हैं जैसे कि प्रीमियम एलोकेशन चार्ज, फंड मैनेजमेंट फीस, सर्विस टैक्स डिडक्शन, पॉलिसी चार्जेस, सरेंडर चार्जेस, फंड स्विचिंग चार्जेस।

– यूलिप का कहीं भी ट्रैक रिकॉर्ड उपलब्ध नहीं है जिसके आधार पर बेहतर म्युचुल फंड की तुलना और विशलेषण कर सकें।

– अगर आपका यूलिप निवेश अच्छा नहीं कर रहा है तो म्युचुल फंड्स की तरह इसमें स्विचिंग आसान नहीं है।

3. कर लाभ की करें तुलना

यूलिप को अक्सर टैक्स सेविंग निवेश माना जाता है क्योंकि इसमें पूरा प्रीमियम सेक्शन 80सी के तहत क्लेम किया जा सकता है।

आपके लिए बेहतर है कि टर्म इंश्योरेंस खरीदें। सारा प्रीमियम टैक्स सेविंग के तहत आ जाएगा। इसके बाद ईएलएलएस में निवेश कर दें जिससे की आपको ज्यादा रिटर्न्स मिलें। किसी भी स्थिति में देख लें यूलिप में आप इंश्योरेंस या निवेश प्रोडक्ट के लिए उचित नहीं है। अगर आपका लक्ष्य इंश्योरेंस है तो टर्म प्लान का चयन करें। और अगर आपको लक्ष्य केवल पूंजी बढ़ाना है तो म्युचुल फंड्स सबसे बेहतर विकल्प है।

यह भी पढ़ें- वित्तीय लक्ष्यों को हासिल करने के लिए निवेश ही नहीं, अपनी पूंजी को सुरक्षित रखना भी है जरूरी

यह भी पढ़ें- रिटायरमेंट के बाद नियमित आय के लिए भी म्युचुअल फंड हैं बेहतरीन विकल्प