आप असल मायने में कितने अमीर हैं इस बात का पता ऐसे चलता है कि अगर आपको होने वाली मासिक आय रुक जाए तो आप कितने दिन तक अपना जीवन यापन कर सकते हैं।

-Robert Kiyosaki from Rich Dad Poor Dad

नई दिल्ली। आप आर्थिक रूप से स्वस्थ हैं या नहीं? यह एक ऐसा सवाल है जिसका कोई सटीक उत्तर न तो आपको किसी किताब में मिलेगा और न ही कोई वित्तीय सलाहकार आपके वित्तीय तौर पर स्वस्थ्य होने की गारंटी ले सकता है। ऐसा इसलिए क्योंकि जिस तरह हर व्यक्ति की वित्तीय जरूरतें एक सी नहीं होती, उसी तरह आर्थिक सम्पन्नता का पैमाना भी सबके लिए एक सा नहीं हो सकता। उदाहरण के तौर पर जिस तरह किसी छोटे कस्बे में रहने वाले व्यक्ति की आर्थिक जरूरतें मेट्रो सिटी में रहने वाले नौकरीपेशा से एकदम भिन्न होंगी। उसी तरह हर महीने मोटी सैलरी कमाना, इस सैलरी के पैसों में से हर महीने एक बड़ी बचत कर लेना, जरूरत के अनुरूप हेल्थ या टर्म इंश्योरेंस और लोन की समय से अदायगी करना भी आपके वित्तीय तौर पर मजबूत होने की कोई गारंटी नहीं।

एक्सपर्ट्स मानते हैं कि हर व्यक्ति खुद से कुछ सवाल करके अपनी आर्थिक स्थिति का सही आकलन कर सकता है और इनके अनुरूप वित्तीय योजनाओं को आकार देकर अपने लिए अच्छी फायनेंनशियल प्लानिंग की नींव रख सकता है।

यह भी पढ़ें- Safe Invest: सुरक्षित निवेश के लिए बेहतर है बैंक फिक्स्ड डिपॉजिट, उचित ब्याज के साथ मिलता है सुनिश्चित रिटर्न

अपनी वित्तीय स्थिति जानने के लिए खुद से करें ये 8 सवाल

1. क्या आप अपनी मासिक आय में से 20 से 30 फीसदी बचत कर पा रहे हैं?

हर महीने कोशिश करें कि अपनी आय का 20 से 30 फीसदी तक की बचत कर सकें। उदाहरण के तौर पर मान लीजिए अगर आपकी इनकम 80,000 रुपए प्रति महीना है और आपके पास महीने के आखिर तक 2000 से 3000 तक रुपए बचते हैं तो यह अच्छी बचत नहीं है। अच्छी बचत तब होगी जब आप 15000 से 20,000 रुपए तक की बचत करते हैं। ऐसा करने पर ही आप अपनी पूंजी को बढ़ा पाएंगे। महीने के आखिर तक अच्छी बचत राशि न होना आपकी फाइनेंशियल योजनाओं के लिए नकारात्मक है।

2. क्या साल दर साल आपकी नेटवर्थ बढ़ रही है?

अपनी फाइनेंशियल ग्रोथ को केवल एक वर्ष में ही न आंके। लेकिन पिछले दो से पांच साल पहले की स्थिति की तुलना आज से करें। अगर आपका वित्तीय ग्राफ बढ़ रहा है तो आप सही दिशा में जा रहे हैं लेकिन अगर नहीं तो यह चिंताजनक बात है। आपकी नेटवर्थ का ग्राफ बढ़ रहा है या नहीं इसका पता इन दो बातों से लगा सकते हैं। पहला आपकी ओर से किए गए निवेश या बचत पर आपको सही ब्याज और रिटर्न मिल रहा है या नहीं। दूसरा आपकी इंकम के साथ साथ आपकी ओर से किया जाने वाला निवेश उसी अनुपात में बढ़ रहा है या नहीं।

यह भी पढ़ें- Good Investment Strategy: छोटी उम्र से कर रहे हैं निवेश की बड़ी प्लानिंग, तो न करें ये सात गलतियां

3. क्या आप अपने मासिक खर्चों के भुगतान के लिए क्रेडिट कार्ड पर निर्भर तो नहीं हैं?

क्रेडिट कार्ड का इस्तेमाल जरूर करें लेकिन उसपर पूरी तरह से निर्भर न रहें। अगर आज आपसे कोई आपके सारे क्रेडिट कार्ड ले लेता है तो क्या आप इनके बिना काम चला सकते हैं? इसका जवाब अगर नहीं में है तो यानि कि क्रेडिट कार्डस पर आपकी निर्भरता बहुत ज्यादा है। कुछ लोग क्रेडिट कार्ड लेने के अलावा पर्सनल लोन लेते हैं और फिर लोन को चुकाने के लिए EMI भरते रहते हैं। यह वित्तीय हैल्थ के लिए अच्छा संकेत नहीं है। ऐसा करने से आपकी क्रेडिट रिपोर्ट्स पर भी असर पड़ता है।

4. क्या आपने अपनी जरूरत के मुताबिक इंश्योरेंस पॉलिसी खरीद रखी हैं?

जीवन बीमा, टर्म इंश्योरेंस, हेल्थ इंश्योरेंस जैसे बुनियादी इंश्योरेंस के साथ साथ आपने लिए गए लोन का बीमा भी करा रखा हैं? अगर नहीं तो इसको करवा लीजिए। होमलोन या कार लोन जैसे बड़े लोन लेते वक्त निश्चित तौर पर आपको इनका इंश्योरेंस करवा लेना चाहिए। जैसे कि मान लीजिए आप अपने घर की डाउन पेमेंट के लिए पैसे जमा कर रहें हैं, लेकिन इसके बाद किसी कारण आप होम लोन की किश्त देने में असमर्थ हैं। तो ऐसी स्थिति में आपको अपने लिए लोन की राशि के बराबर का इंश्योरेंस करवा लेना चाहिए।

यह भी पढ़ें- बच्चों के बेहतर भविष्य के लिए इस तरह करें निवेश, नहीं करना पडे़गा आर्थिक दिक्कतों का सामना

5. क्या आपने मुसीबत के समय के लिए इमरजेंसी फंड बना रखा है?

भविष्य में आने वाली आक्समिक स्थितियों से बचने के लिए आपको एक इमरजेंसी फंड का निर्माण जरूर करना चाहिए।

इस फंड की मदद से आपको अपनी सेविंग्स तोड़नी नहीं पड़ती। साथ ही अपने निवेश को महंगाई के असर से बचाने के लिए भी इमरजेंसी फंड बनाना एक बेहतर विकल्प है। इस फंड में तीन महीने के खर्च के बराबर राशि होनी चाहिए। अगर अपने अच्छे समय में आप यह फंड तैयार नहीं करते तो संकट भरे दिनों में आपको कई दिक्कतों का सामना करना पड़ सकता है। अपने पुराने खर्चों में से कुछ कटौती और बचत के जरिये इसे तैयार करना ज्यादा आसान है। मंदी के समय पर हो सकता है कि आपकी इनकम कम हो उस वक्त आपको लोन मिलने में समस्या भी आ सकती है। उस वक्त जब आपको पैसे कि जरूरत होगी तो आप अपनी लंबी अवधि के निवेश में से निकासी करने की सोचेंगे। लंबी अवधि के निवेश में से निकासी करने पर आपको अपने रिटर्न से समझौता करना पड़ता है।

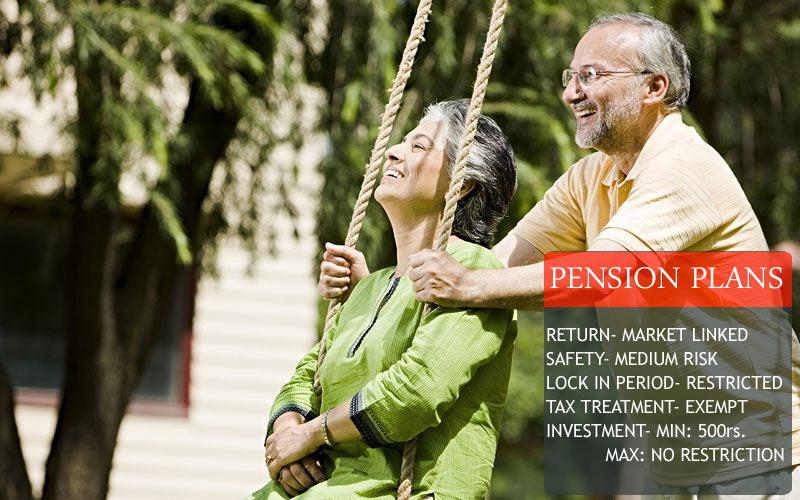

टैक्स प्लानिंग के लिए उठाएं इन टैक्स सेविंग्स प्रोडक्ट का फायदा

TAX SAVING PRODUCTS

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

6. क्या आपको महंगाई को मात देने वाले रिटर्न मिल रहे है-

ध्यान रहे आपकी ओर से किया जाने वाला निवेश महंगाई की दर को मात देने वाला होना चाहिए। मसलन, फिक्स्ड डिपॉजिट (FD) सबसे सुरक्षित निवेश विकल्प माना जरूर जाता है क्योंकि इसमें आपको सुनिश्चित रिटर्न मिलता है और बाजार के उतार-चढ़ाव का इस पर कोई असर नहीं पड़ता। लेकिन लंबे समय में एफडी के माध्यम से किया गया निवेश आपकी पूंजी के लिए नकारात्मक होता है। एफडी पर मिलना वाला ब्याज मंहगाई की तुलना में कम होता है। ऐसे में हमेशा ऐसे निवेश विकल्पों का चयन करें जो महंगाई की दर से ज्यादा रिटर्न देने में सक्षम हों।

यह भी पढ़ें- बैंक फिक्स्ड डिपॉजिट है सबसे सुरक्षित निवेश विकल्प

7. अपनी सामर्थ्य से ज्यादा तो नहीं ले लिया कर्ज?

अपनी इनकम का जितना बड़ा हिस्सा आप ईएमआई में देते हैं उतना ही खतरे के निशान के करीब पहुंच जाते हैं। मान लीजिए एक परिवार की कुल आय 1 लाख रुपए महीना है। इसमें से वे 72 हजार रुपए ईएमआई में दे रहें हैं और शेष में घर चला रहे हैं। ऐसे में लोग यह सोचते हैं कि उनकी आय आजीवन चलती रहेगी और समय के साथ साथ यह बढ़ती भी रहेगी। इसको देखते हुए वे ढे़र सारा कर्ज ले लेते हैं। कुछ समय बाद घर में बच्चे के आने के बाद पत्नी को अपनी नौकरी छोड़नी पड़ती है और फिर कर्ज का सारा बोझ एक घर के एक ही व्यक्ति पर आ जाता है। ऐसे स्थिति से बचने के लिए कोशिश करें कि अपनी इनकम का 40 फीसदी से ज्यादा की ईएमआई ना दें ताकि लंबे समय में अपने घर खर्च को आराम से चला सकें।

8. अपनी फाइनेंशियल लाइफ में खुद को कुछ वर्षों के बाद कहां देखना चाहते हैं?

भविष्य के लिए सेविंग्स करते समय सुनिश्चित कर लें कि आपका वित्तीय लक्ष्य क्या है। लक्ष्य तय करके उसके लिए सेविंग्य शुरू करें। जैसे क्या आप अगले 5 साल बाद अपना घर खरीदना चाहते हैं? या फिर अपने सारे लोन चुकता करना चाहते हैं? या कुछ वर्षों के बाद 40,000 रुपए की सैलरी की योजना बना रहे है? या अपनी नौकरी के साथ साथ अपना व्यवसाय भी शुरू करना चाहते हैं? निवेश और बचत से पहले अपना उदेश्य तय कर लें। ऐसा करने से वित्तीय लक्ष्य को आसानी से हासिल कर सकते हैं।

यह भी पढ़ें- बैंक Fixed Deposit कराकर अधूरा रह जाएगा अमीर बनने का सपना