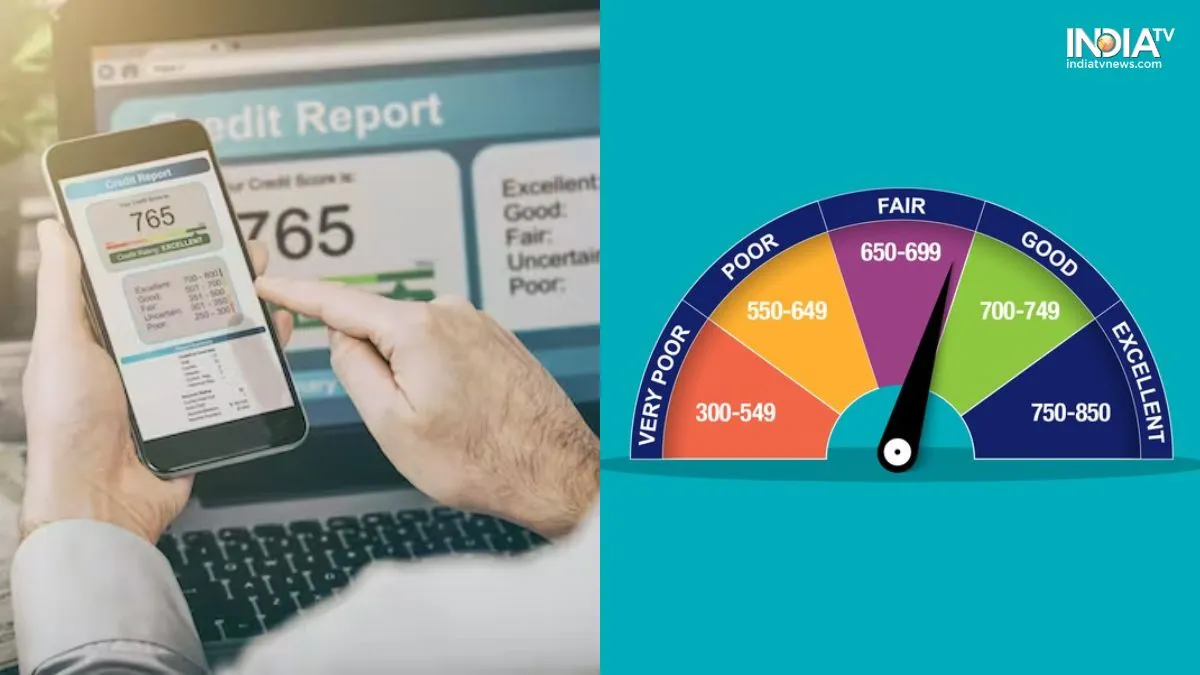

CIBIL Score Checking: सिबिल स्कोर (Credit Score) से ही यह तय होता है कि आप बैंक के नजर में एक वैल्यूएबल कंज्यूमर हैं या नहीं। क्योंकि क्रेडिट स्कोर के दम पर बैंक या कोई लोन देने वाली कंपनी आपको लोन प्रोवाइड करती है। आमतौर पर जब हम बैंक में लोन के लिए जाते हैं तो बैंक लोन देने से पहले हमारे सिबिल स्कोर चेक करते हैं, वहीं जिसका सिबिल स्कोर अच्छा होता है उसे झटपट लोन मिल जाता है। सिबिल स्कोर को 300 से 900 के बीच निर्धारित किया गया है। अगर आपका सिबिल स्कोर 700 या उससे अधिक है तो यह अच्छा माना जाता है और लोन मिलने में काफी आसानी रहती है। इसके साथ ही कभी-कभी हम देखते हैं कि हमारा सिबिल स्कोर जीरो पर पहुंच जाता है, ऐसे में हमारी परेशानी बढ़ जाती है। सवाल यह है कि यह कम क्यों हो जाता है? आइए समझते हैं।

इन चीजों पर निर्भर करता है क्रेडिट स्कोर

सिबिल स्कोर कई चीजों पर निर्भर करता है, जहां अगर आप वक्त पर लोन को चुका रहे होते हैं तो आपका सिबिल स्कोर अच्छा होता है। वहीं अगर आप वक्त पर लोन नहीं चुका रहे होते हैं तो आपका सिबिल स्कोर नीचे जाने लगता है। दूसरी ओर अगर आप बार-बार सिबिल स्कोर चेक करते हैं तो भी आपका स्कोर कम होने लगता है। सामान्य तौर पर यह देखा जाता है कि यूजर पर्सलन लोन या किसी अन्य तरह के लोन के लिए एक साथ कई बैंक में सपर्क करते हैं। उस समय बैंक यूजर्स का सिबिल स्कोर चेक करता है। अलग-अलग बैंक द्वारा सिबिल स्कोर चेक करने से क्रेडिट स्कोर में गिरावट आ जाती है। बैंक जब आपका सिबिल स्कोर चेक करते हैं तो वह हार्ड सिबिल स्कोर होता है। अगर यूजर्स ऐप की मदद से स्कोर चेक करता है तो वह सॉफ्ट स्कोर चेकिंग होता है। दोनों स्थिति में स्कोर कम होने की संभावना होती है।

अलग-अलग ऐप से चेक करना है नुकसानदेह

इस डिजिटल युग में लगभग व्यक्ति के पास स्मार्टफोन हो गया है। पहले स्कोर सिर्फ बैंक चेक किया जाता था। अब यूजर्स ऐप की मदद से हाथों-हाथ चेक कर लेते हैं। कई बार तो कुछ लोग अलग-अलग ऐप से चेक करते हैं। इससे उन्हें दो तरह का नुकसान हो सकता है। पहला- सिबिल स्कोर में गिरावट आएगी। दूसरा- अलग-अलग ऐप से चेक करने पर उन सभी ऐप के पास व्यक्ति का पर्सनल डेटा चला जाएगा। इससे साइबर अटैक होने के चांसेज बढ़ जाते हैं।

कौन तय करता है आपका सिबिल स्कोर

आपका सिबिल स्कोर तमाम क्रेडिट ब्यूरो, ट्रांसयूनियन सिबिल, सीआरआईएफ और एक्सपेरियन जैसी कंपनियां तय करती हैं। दूसरी ओर इन सब को लोगों का वित्तीय लेखा-जोखा तैयार करने और इसे मेंटेन करने का लाइसेंस सरकार की ओर से दिया गया है, जिसके आधार पर यह लोगों का सिबिल स्कोर तैयार करती हैं। आपका सिबिल स्कोर 24 महीने की क्रेडिट हिस्ट्री को देखकर तैयार किया जाता है।

अच्छे सिबिल स्कोर होने के लाभ

अगर आपका सिबिल स्कोर बेहतर होता है तो आपको आसानी से लोन मिल जाता है। इसके साथ ही आपकी इकॉनोमिक वैल्यू भी खराब नहीं होती है, क्योंकि आप अच्छे सिबिल स्कोर के जरिये कभी भी किसी समय एक अच्छा लोन प्राप्त कर सकते हैं। इसके साथ ही अगर आपका सिबिल स्कोर जीरो हो जाता है तो आपको लोन मिलने के चांसेस कम रहते हैं, वहीं सिबिल स्कोर जीरो होने पर बैंक आपकी नौकरी की आय और बेहतर आर्थिक स्थिति को देखकर ही लोन देते हैं।

ये भी पढ़ें: सोना खरीदने से क्यों कतरा रहे हैं लोग? जानें मौजूदा कीमत निवेशकों के लिए गोल्डन पीरियड या घाटे का सौदा