नई दिल्ली। आजकल प्राइवेट नौकरी के दौर में जॉब चेंज करना कोई नई बात नहीं है। हम अपनी पोजीशन और सैलरी ग्रोथ के लिए नौकरी बदलते हैं। नौकरी चेंज करने के बाद बढ़ी हुई सैलरी स्लिप देखकर हम खुश भी बहुत होते हैं। लेकिन हम सैलरी हाइक के बाद यह सोचना भूल ही जाते हैं कि इनकम बढ़ने के बाद हमारा टैक्स (Tax) खर्च बढ़ गया है। इसके अलावा हम अपने इंवेस्टमेंट डिक्लेरेशन में या फिर टैक्स रिटर्न भरते समय गलती कर देते हैं। जिसका खामियाजा भुगतना पड़ता है। कई बार संस्थान बदलते वक्त लोग अपना ईपीएफ एकाउंट ट्रांस्फर कराना भूल जाते हैं। ऐसे में पुराने संस्थान और नए संस्थान के दोनों एकाउंट्स कर योग्य होते हैं। जिसके कारण आपको ज्यादा पैसा चुकाना पड़ता है। इंडिया टीवी पैसा की टीम आपको बताने जा रही है कि नौकरी बदलने के बाद टैक्स फाइलिंग से पहले किन बातों का ध्यान रखना चाहिए।

1. डुप्लीकेट इंवेस्टमेंट डेक्लेरेशन-

अगर आपने अपना निवेश मौजूदा और पुराने इंप्लॉयर के पास डिक्लेयर कर दिया है और पुरानी सैलरी की डीटेल्स नए इंप्लॉयर के पास जमा कराना भूल गए है तो आपको अपनी टैक्स लाएबिलिटी फिर से कैल्कुलेट करनी होगी। किसी भी नियोक्ता के पास आपकी सैलरी की पूरी जानकारी नहीं होगी और इसलिए डिडक्शन बैनिफिट भी डुप्लीकेट हो सकते हैं। टैक्स डिपार्टमेंट ने हाल ही में स्टैंडर्ड इंवेस्टमेंट डिक्लेरेशन फॉर्म 12BB नोटिफाई किया है। इसका असर आपके HRA और LTA पर नहीं पड़ता है। आपके निजी निवेश और खर्चे जैसे कि होम लोन पर कटौती और सेक्शन 80सी के तहत निवेश पर दो गुना लाभ मिलता है। दोनों नियोक्ता आपकी ओर से भुगतान किए जाने वाले टैक्स में से भी कम कटौती करते हैं। डुप्लीकेट बेनिफिट हटाएं जाएंगे और उसकी जगह बैलेंस टैक्स देना होगा।

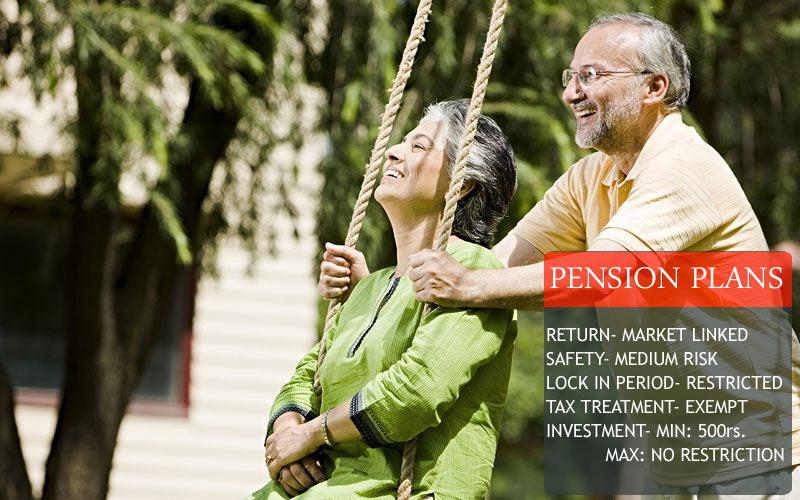

तस्वीरों में जानिए टैक्स सेविंग प्रोडक्ट्स के बारे में

TAX SAVING PRODUCTS

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

2. अलाउंस का सर्टिफिकेट जमा न करना-

किसी भी साल में किए गए निवेश का प्रमाण फाइनेंशियल ईयर के आखिर में जमा काराना होता है। कई लोग इसे अपने पुराने नियोक्ता के पास जमा कराना भूल जाते हैं। जबकि एचआरए कटौती लाभ टैक्स रिटर्न फाइल करते समय क्लेम किए जा सकते हैं। अगर आप प्रमाण देना भूल गए है तो ये कर योग्य बन जाते हैं।

यह भी पढ़ें- क्या आप करना चाहते हैं अपनी सैलरी को डबल, ये चार चीजें करेंगी आपकी मदद

3. लीव एमकैशमेंट-

अगर आप अपनी पेड लीव्स अपने लोटिस पिरियड में एडजस्ट करा देते हैं तो चिंता की कोई बात नहीं है। लेकिन अगर आप अपनी छुट्टियों के पैसे ले लेते हैं तो आपको देखमा चाहिए कि आपके नियोक्ता ने कैसै टैक्स लगाया है। हर कंपनी में टैक्स अलग अलग तरह से लगता है। सेक्शन 10(10एए) के तहत रिटायरमेंट या पेंशन के समय मिलने वाली लीव एन्कैशमेंट इनकम टैक्स के दायरे में नहीं आती। कुछ एक्सपर्ट्स मानते हैं कि अगर नौकरी छोड़ते वक्त लीव एन्कैशमेंट मिलता है तो नियोक्ता उसे कर योग्य कर देता है। कर्मचारी अपनी रिटर्न फाइल करते समय क्लेम कर सकता है।

4. नोटिस पे-

अगर आप अपने संस्थान में नोटिस पिरियड सर्व नहीं करते है तो कंपनी नोटिस पे काट देती है। इसमें आपकी एक से दो महीने की बेसिक सैलरी काट दी जाती है।

5. ईपीएफ विड्रॉल करना-

अगर आप 5 साल लगातार नौकरी करने के बाद अपना ईपीएफ निकालते हैं तो वह कर मुक्त होता है। 5 साल से पहले निकालने पर 10 फीसदी टीडीएस कटता है। अगर आपका पुराने संस्थान में 4 साल तक एकाउंट है और नए संस्थान में एक हुआ है। इस स्थिति में अगर आप पुराना बैलेंस ट्रांस्फर करते हैं तो इसपर किसी भी तरह का कोई टैक्स लायबिलिटी नहीं लगती। और अगर आप नहीं करते तो देनों एकाउंट्स कर योग्य हो जाएंगे।

यह भी पढ़ें- आयकर विभाग ने 1.22 लाख करोड़ रुपए का रिफंड किया जारी