नई दिल्ली। फाइनेंशियल प्लानिंग करना और उस हिसाब से प्रोडक्ट्स चुनने में गणित के साथ-साथ अर्थशास्त्र के ज्ञान की भी आवश्यकता होती है। जरूरी नहीं कि हर व्यक्ति इनमें पारंगत ही हो। निवेश करने के कुछ मोटे नियम हैं जो बड़े कामयाब साबित हुए हैं। इसके लिए न तो आपको ज्यादा गणित जानने की आवश्यकता है और न ही अर्थशास्त्र की पढ़ाई करने की। इन फंडों को अपनाइए और फायदा उठाइए।

लाइफ इंश्योरेंस का फंडा, कितना हो सम एश्योर्ड

- लाइफ इंश्योरेंस के लिए एंडोमेंट या ULIP सेलेक्ट करना बुद्धिमानी नहीं कही जा सकती है।

- इंश्योरेंस और इंवेस्टमेंट को मिक्स करना किसी भी नजरिए से बेहतर नहीं माना जाता है।

- यूलिप या एंडोमेंट प्लान को आप दो भागों में बांटिए।

- एक हिस्सा अपनी जरुरत के अनुसार टर्म इंश्योरेंस प्लान लेने में लगाएं और शेष बचे पैसों का इंवेस्टमेंट कहीं और कीजिए।

- फाइनेंशियल प्लानर कहते हैं : यूलिप = बीमा+निवेश। आप इसे उलट दीजिए : बीमा+निवेश = यूलिप से अधिक लाभ।

- एक टर्म इंश्योरेंस प्लान खरीद कर शेष बची राशि का निवेश आप किसी म्यूचुअल फंड प्लान (खास तौर से SIP के जरिए) में कीजिए।

- यह आपको यूलिप से अधिक रिटर्न दिलाएगा और बीमा का लाभ तो मिलेगा ही।

यह भी पढ़ें : 30 रुपए रोजना निवेश कर आप भी बन सकते हैं करोड़पति, ऐसे समझिए पूरा प्रोसेस

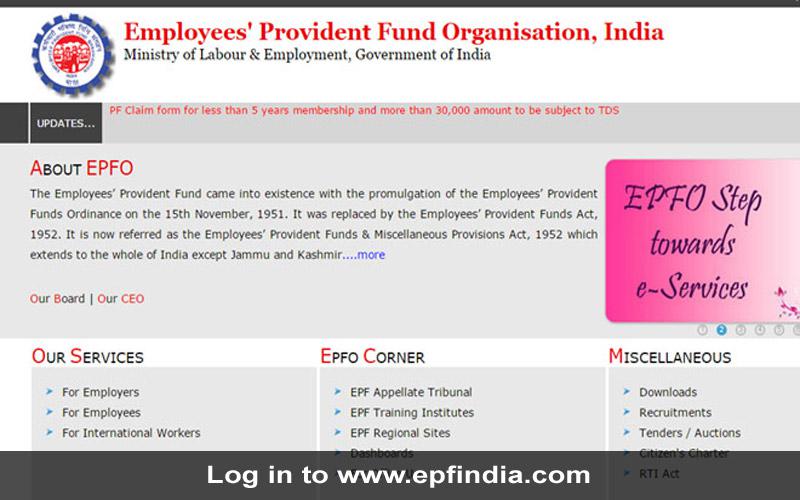

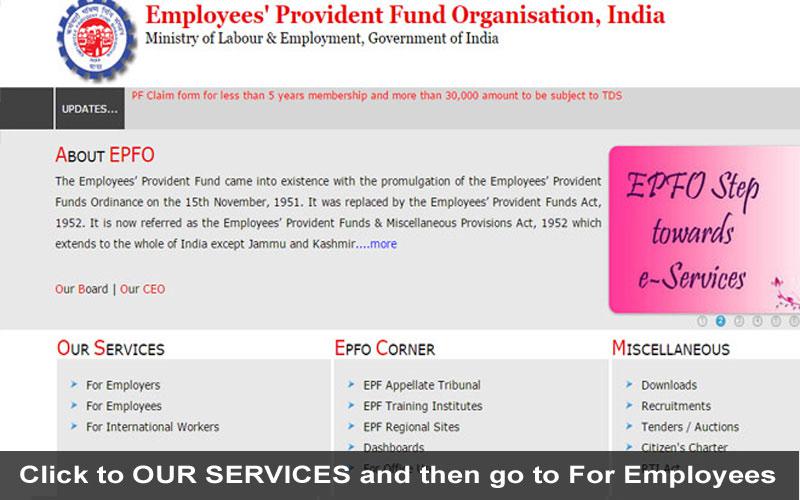

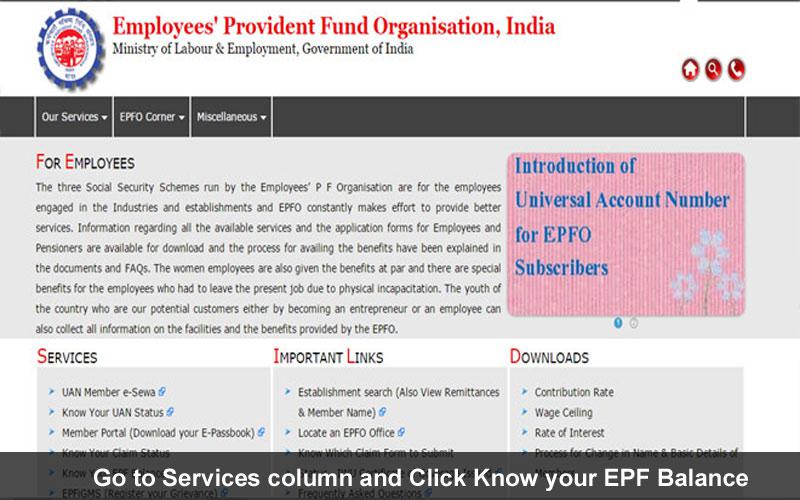

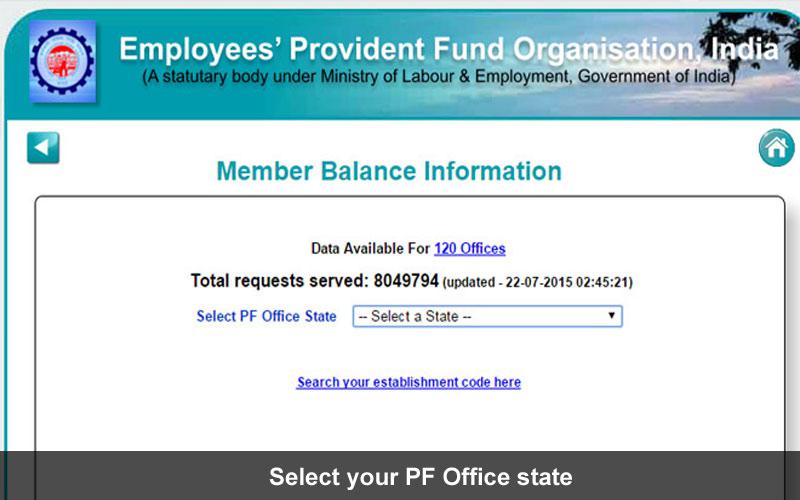

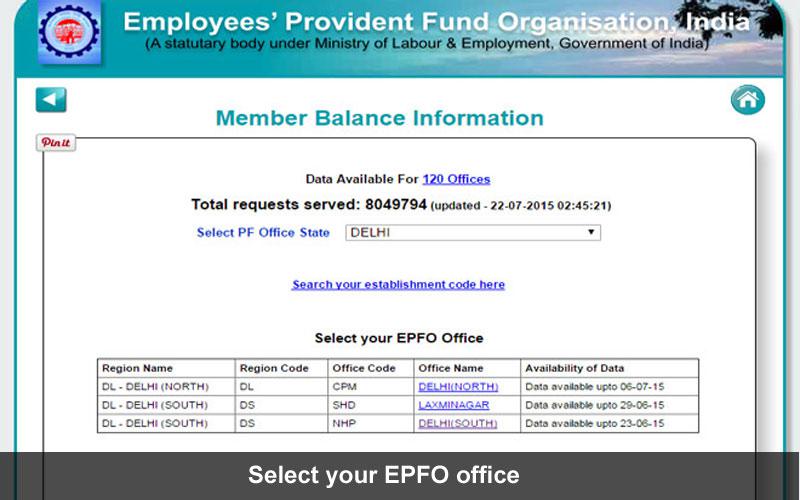

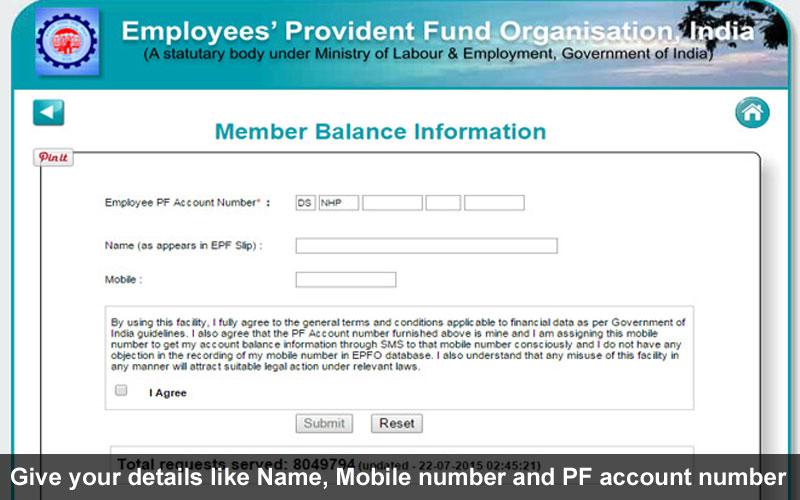

तस्वीरों से समझिए कैसे जानें अपना PF बैलेंस

PF account gallery

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

IndiaTV Paisa

बैंक अधिकतम कितना लोन दे सकते हैं

- आपने गौर किया होगा कि बैंक आपकी मंथली इनकम के 48 गुना तक लोन उपलब्ध कराते हैं।

- क्या आपने इसका कारण जानने की कोशिश की है?

- चलिए मान लेते हैं कि आ 10.5 फीसदी की दर से 20 वर्षों के लिए लोन लेते हैँ और आपकी EMI प्रति लाख रुपए के लिए 1,000 रुपए बनती है।

- मान लेते हैं कि आपको मिलने वाला वेतन प्रति माह 10,000 रुपए है।

- लोन के सामान्य नियम के मुताबिक कोई भी बैंक यह उम्मीद करता है कि आप EMI के तौर अधिकतम 5,000 रुपए दे सकते हैं।

- इसलिए वे आपको अधिकतम 5,00,000 रुपए तक का लोन उपलब्ध करा सकते हैं।

- यह आपके मंथली इनकम का लगभग 50 गुना है।

गौर करने वाली बात : अगर बैंक को यह जानकारी मिलती है कि आपने पहले भी कोई और कर्ज लिया हुआ है जिसकी EMI का भुगतान कर रहे हैं तो आपकी एलिजिबिलिटी भी वे उसी आधार पर तय करते हैं। अगर आप EMI के तौर पर प्रति माह 5,000 रुपए दे रहे हैं तो कोई बैंक शायद ही आपको लोन दे।

यह भी पढ़ें : जीवनसाथी के साथ मिलकर करें फाइनेंशियल प्लानिंग, खुशियों के साथ भविष्य के लिए कर पाएंगे पर्याप्त बचत

बैँक में रखे पैसे कब होंगे दोगुने

- बैंक आपके पैसों कब दोगुना कर देंगे, यह जानने का एक बड़ा ही आसान तरीका है।

- 72 में ब्याज दर से भाग दीजिए, इस प्रकार जो संख्या प्राप्त होती है उसे आप वर्ष मानिए।

- उतने वर्षों में आपके पैसे दोगुने हो जाएंगे अगर ब्याज वार्षिक जुड़ता हो।

- उदाहरण के लिए मान लेते हैं कि कोई बैंक आपको 10 फीसदी वार्षिक का ब्याज देती है।

- ऊपर बताए गए तरीके के मुताबिक आपके पैसे 72/10 वर्षों में मतलब 7.2 वर्षों में दोगुने हो जाएंगे।

- ब्याज तिमाही या छमाही जुड़ता हो तो इसके दोगुने होने में अपेक्षाकृत कम समय लगेगा।

गौर करने वाली बात : वित्तीय निर्णय लेने वाले व्यक्तियों की सुविधा के लिए कुछ अतिसामान्य से नियम बनाए गए हैं। पहले ही बता दें आपको कि तह में जाने पर इनकी उपयोगिता कम हो सकती है लेकिन मोटे तौर पर यह अपनी जगह पर ठीक हैं। फिर भी इसे अपनाते समय आपको सावधानी बरतनी चाहिए।

उम्र के हिसाब से शेयरों में कितना करें निवेश

- ऐसा कहा जाता है कि पोर्टफोलियो में इक्विटी के हिस्से का निर्धारण आप 100 में से अपनी उम्र घटा कर करें।

- मान लीजिए कि आपकी उम्र 30 वर्ष है और आप 10,000 रु पए का निवेश करना चाहते हैं।

- ऐसे में आपको इक्विटी में 7,000 रुपए का निवेश करना चाहिए। अगर आप 60 वर्ष के हैँ तो इस नियम के मुताबिक आपको अपने कुल निवेशित की जाने वाली राशि के 40 फीसदी का निवेश इक्विटी में करना चाहिए।

गौर करने वाली बात : आधार के लिए इस नियम का इस्तेमाल किया जा सकता है। वास्तव में पोर्टफोलियो में विभिन्न घटकों का निर्धारण आपके भविष्य की जरूरतों, जोखिम उठाने की क्षमता आदि के आधार पर निर्धारित की जाती है।

जीवन बीमा कितना हो

- किसी व्यक्ति के जीवन के मूल्य का आकलन करना मुश्किल है।

- वैसे भी जीवन बीमा कोई व्यक्ति अपने लिए तो लेता नहीं है, यह तो आश्रितों को वित्तीय सुरक्षा उपलब्ध कराने के लिए लिया जाता है।

- सम एश्योर्ड के निर्धारण का एक सामान्य सा नियम यह है कि आप अपनी मासिक आय का 10 गुना सम एश्योर्ड लें।

- ताकि आपके न होने की दशा में अगर सम एश्योर्ड की राशि पर वार्षिक 10 फीसदी का भी रिटर्न मिले तो आपके आश्रितों को आपके न होने की कमी कम से कम आर्थिक तौर पर न खले।